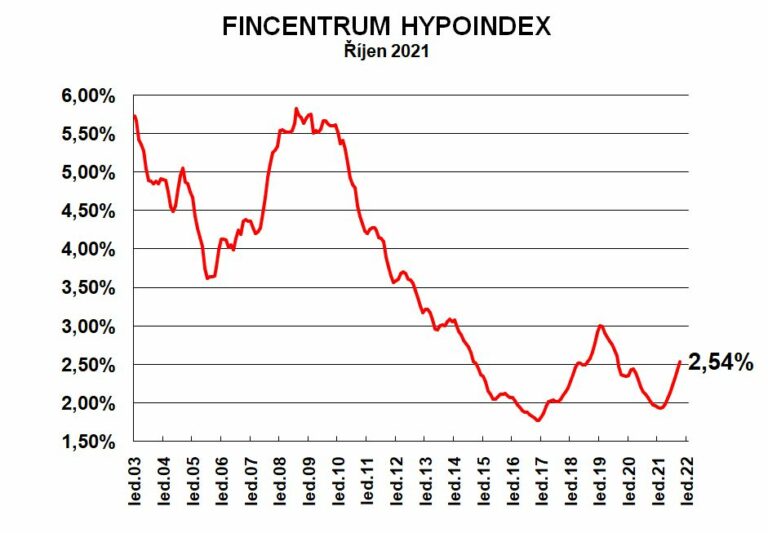

Průměrná úroková sazba hypoték podle Fincentrum Hypoindexu roste již osmý měsíc v řadě. Zájemců o hypotéku zatím přesto neubývá a objem poskytnutých hypoték v říjnu opět překročil 30 miliard korun. ČNB ale dala nejen hypotečnímu trhu jasný signál. „Průměrná úroková sazba hypotečních úvěrů podle ukazatele Fincentrum Hypoindex v říjnu vzrostla o dalších 11 bazických bodů na 2,54 % p. a. Od března letošního roku tak již průměrná úroková sazba hypoték vzrostla o 0,61 procentního bodu,“ řekl Jiří Sýkora, hypoteční analytik společnosti Fincentrum & Swiss Life Select.

„Říjen je v pořadí osmý měsíc, kdy průměrná úroková sazba stoupá. Prozatím se zastavila na hodnotě 2,54 %. Po razantním zvýšení úrokových sazeb ze strany ČNB, zvyšují svoje nabídkové sazby i jednotlivé banky. A jen díky dvouměsíčnímu zpoždění, které je dáno tím, že Fincentrum Hypoindex zaznamenává sazby opravdu poskytnutých hypoték (banky tyto úvěry zpracovávají přibližně 2 měsíce), se zatím tato navýšení bank v tomto indexu nepromítla. Je ale jasné, že sazby budou postupně stoupat a dostanou se až přes hranici 4 % a je pravděpodobné, že budou i atakovat hranici 5 %,“ uvedl Jiří Sýkora, hypoteční analytik společnosti Fincentrum & Swiss Life Select.

Hypoteční trh opět roste

V říjnu banky sjednaly 10 065 hypotečních úvěrů v celkovém objemu 32,069 miliardy korun. Do bank si přišlo pro hypotéku o 463 lidí více než v září a meziročně dokonce o 1265 lidí více. Objem poskytnutých hypoték vzrostl ve srovnání se zářím téměř o 1,5 miliardy korun a oproti říjnu loňského roku se objem zvýšil o 6,9 miliardy korun.

Zájem o hypotéky přesto oproti předcházejícím měsícům již klesá. Zatímco ještě v srpnu činil meziroční nárůst objemu poskytnutých hypoték více než 75 %, v září to již bylo 38 % a v říjnu již „pouze“ 27 %.

„Pozvolný nárůst sazeb bude mít za následek i pozvolné klesání zájmu o nové úvěry. V říjnu ovšem dosáhl objem poskytnutých úvěrů na hodnotu 32,069 miliardy korun, což je dokonce více než v září. Dá se ovšem předpokládat, že jakmile se skokové zdražení promítne do průměrné sazby, budou skokově „padat“ i objemy podepsaných hypoték,“ uvedl Jiří Sýkora.

400 miliard sjednaných hypoték na dohled

Od ledna do října letošního roku sjednaly banky hypotéky již za více než 355 miliard korun. I kdyby došlo ke skokovému útlumu zájmu o hypotéky, objem poskytnutých hypoték by se v letošním roce mohl dostat i za hranici 400 miliard korun.

Průměrná hypotéka opět na vzestupu

„Průměrná výše hypotečního úvěru v říjnu opět vzrostla na 3 186 238 korun. Ve srovnání se zářím, kdy průměrná hypotéka klesla o 45 913 korun, je nárůst pouze minimální, a to o 2 420 korun. To by mohlo naznačovat, že se přehřátý realitní trh začíná ochlazovat. Zda tomu tak opravdu je, ale ukážou až nadcházející měsíce,“ řekl Jiří Sýkora, hypoteční analytik společnosti Fincentrum & Swiss Life Select.

ČNB zaskočila trh

Nabídkové sazby bank již během října začaly směřovat ke 4 %. Na začátku listopadu pak trh zaskočila Česká národní banka (ČNB), která se odhodlala razantně zvýšit základní úrokovou sazbu o 1,25procentního bodu na 2,75 %.

Po posledním navýšení základní sazby ČNB o 0,75procentního bodu, ke kterému došlo letos na konci září, vzrostly nabídkové sazby hypoték napříč celým trhem, Například hypotéky s fixací na pět let zdražily nejčastěji o 0,5 až 0,7procentního bodu a zamířily ke 4 % p. a.

„Přestože růst základní sazby ČNB ovlivňuje cenu hypoték nepřímo, dá se očekávat, že banky budou hypotéky nadále zdražovat a nabídkové sazby hypoték brzy překročí hranici 4 % p. a. a v příštím roce se mohou přiblížit i k 5 % p. a.,“ komentuje Jiří Sýkora, hypoteční analytik společnosti Fincentrum & Swiss Life Select. Například skupina ČSOB se již za hranici 4 % p. a. vydala, sazby pětiletých fixací s LTV do 80 % s platností od 15. listopadu zvýšila o 0,6 procentního bodu na 4,19 % p. a.

Metodika FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX hodnotí vývoj cen hypoték v čase. Je to vážená průměrná úroková sazba, za kterou jsou poskytovány v daném kalendářním měsíci nové hypoteční úvěry pro fyzické osoby. Vahami jsou objemy poskytnutých úvěrů. Vstupní data pro výpočty poskytují tyto banky: Air Bank, Česká spořitelna, ČSOB, Equa Bank, Moneta Money Bank, Hypoteční banka, Komerční banka, Raiffeisenbank, Sberbank CZ, UniCredit Bank a Wüstenrot hypoteční banka.