Stupňující se konflikt na Ukrajině vyvolává u investorů značné obavy o budoucí vývoj na finančních trzích. Mnozí přemýšlí nad úpravou portfolií, odprodejem investic nebo hledají méně rizikové alternativy ochrany úspor před rostoucí inflací. Takovou možností se může stát nové konzervativní portfolio Investiční rezerva od Portu se zvýhodněným poplatkem za správu ve výši 0,25 %. Otázce nejvýhodnější investiční strategie v současné době nejistoty a válečného konfliktu se věnuje následující analýza investiční platformy Portu.

Nálada investorů ovlivňuje trh jak během růstu, tak během propadů. Válečné konflikty, jakým je i aktuální rusko-ukrajinský, vyvolává u investorů značné obavy o další vývoj na finančních trzích. Pod lavinou zpráv o dalších sankcích, omezeních a eskalaci vojenského konfliktu mohou někteří z nich podlehnout panice a zbavovat se svých aktiv s reálnou ztrátou. Zkušení a úspěšní investoři se ale k takové situaci staví opačně. Nízké ceny aktiv a až odstrašující propady využívají k výhodným nákupům. Na náladě investorů nepřidávají ani dopady ekonomických opatření na náš region, rostoucí inflace nebo postupné zdražování.

„To, zda jsme dosáhli skutečného dna poklesu, nelze zatím určit. Současný konflikt nás může i v dalších rovinách, především v oblasti vybraných komodit, kterými Ukrajina a Rusko zásobovali evropské, africké i asijské země. Ukrajinská vláda kvůli nedostatku potravin zastavila 7. března vývoz masa, obilovin, cukru a soli. USA skončilo s dodávkami ruské ropy a stále se čeká, jak se k dovozu ropy a plynu z Ruska postaví Evropa. V následujících měsících tak musíme počítat s dalším zvyšováním cen, ať už pohonných hmot nebo třeba potravin. Inflace v únoru vyskočila na rekordních 11,1 procenta a ani zde se pravděpodobně nejedná o konečné číslo,“ říká analytička Anna Kortusová z investiční platformy Portu.

Jak válečné konflikty ovlivnily trhy?

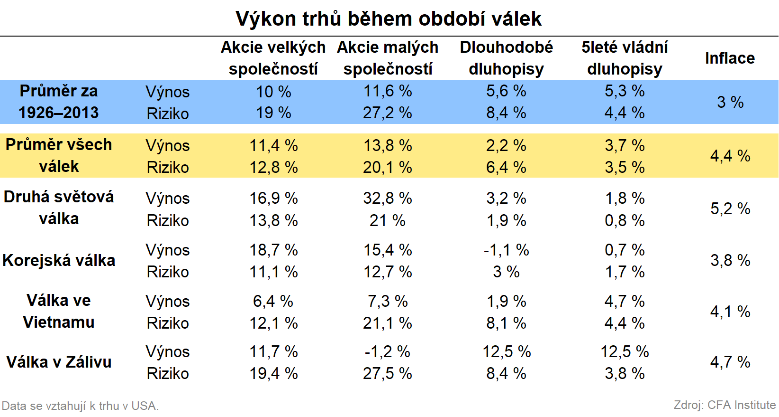

Největší pokles ceny akcií se historicky udál v obdobích nejistoty před vypuknutím očekávaného konfliktu, což potvrdily i poslední měsíce. Vypuknutí konfliktu pak brzy vedlo k opětovnému růstu jejich hodnoty. Výzkum poradenské společnosti Armbruster Capital Management zaměřený na vývoj amerického trhu během největších světových konfliktů ukázal, že volatilita trhů byla během těchto válečných krizí nižší, než byl průměr celého sledovaného období, tj. období mezi léty 1926 až 2013. Navzdory předpokladům měly americké akcie během válečných konfliktů vyšší výkonnost, než byl průměr celého období, naopak dluhopisy, které jsou v neválečném období považovány za bezpečný přístav pro peníze, měly během konfliktů výkonnost nižší.

Prodávat nebo nakupovat?

Z dat popisujících předchozí konflikty a války vyplývá, že po úvodním propadu trhů se hodnoty akcií časem stabilizují a překonají předchozí maxima. Neuvážené zásahy do portfolia mohou mít zásadní vliv na jeho výkonnost. Dny s nejvyšším růstem indexů totiž historicky následovaly krátce po těch nejhorších dnech. „Pokud investor zareaguje na propady trhu prodejem, může se stát, že prošvihne ty nejlepší dny z pohledu růstu indexu. To může v konečném důsledku znamenat snížení průměrného ročního zhodnocení řádově o jednotky procent,“ vysvětluje Kortusová. Z historických dat a výše uvedeného plyne jasný závěr a doporučení – nepropadejte panice a držte své emoce na uzdě.

Dalším argumentem, který hovoří ve prospěch zachování chladné hlavy, je i srovnání procentuálního poklesu indexu S&P 500 v souvislosti s ukrajinsko-ruským konfliktem a první vlny koronaviru v roce 2020. Zatímco v prvním případě poklesl index ze svých maxim 4. ledna 2022 na jeho nejnižší hodnotu 24. února (začátek ruské invaze) o „pouhých“ 14,5 %, v průběhu první vlny koronaviru poklesl přibližně o 35 %. „V tuto chvíli se jeví jako nejúspěšnější investiční strategie nepropadat panice a toto náročné období jednoduše přečkat. Trhy z dlouhodobého hlediska rostou, a právě tento trend je při investování klíčový,“ uzavírá Kortusová.

Ochrana před inflací s minimálním rizikem

To, že má vytváření finanční rezervy smysl, je dnes už naprosté většině lidí jasné. Je ale důležité s ní dobře nakládat a nenechat ji ležet na bankovním účtu napospas inflaci, která se šplhá do rekordních výšek. Portu nově přichází s produktem Investiční rezerva. Jde o nejkonzervativnější produkt Portu, který má za úkol díky kombinaci úročené hotovosti a investičních nástrojů zajistit výnos, který dlouhodobě chrání úspory před inflací při co nejmenší rizikovosti a kolísání hodnoty peněz. „Investiční rezervu nabízíme se sníženým poplatkem za správu ve výši jen 0,25 procent ročně. Peníze v ní jsou velmi snadno dostupné, v případě potřeby je lze vybrat a mít do 10 dnů na účtu,“ říká šéf Portu Radim Krejčí. Portfolio Investiční rezervy stojí především na úročené hotovosti (hlavní složka – 73 %), jejíž výnos je navázaný na základní sazbu ČNB (aktuálně dosahuje výše 4,25 % p.a.). Pro dobrou diverzifikaci je portfolio doplněno o dluhopisy (15 %), akcie (5 %) a zlato (5 %).