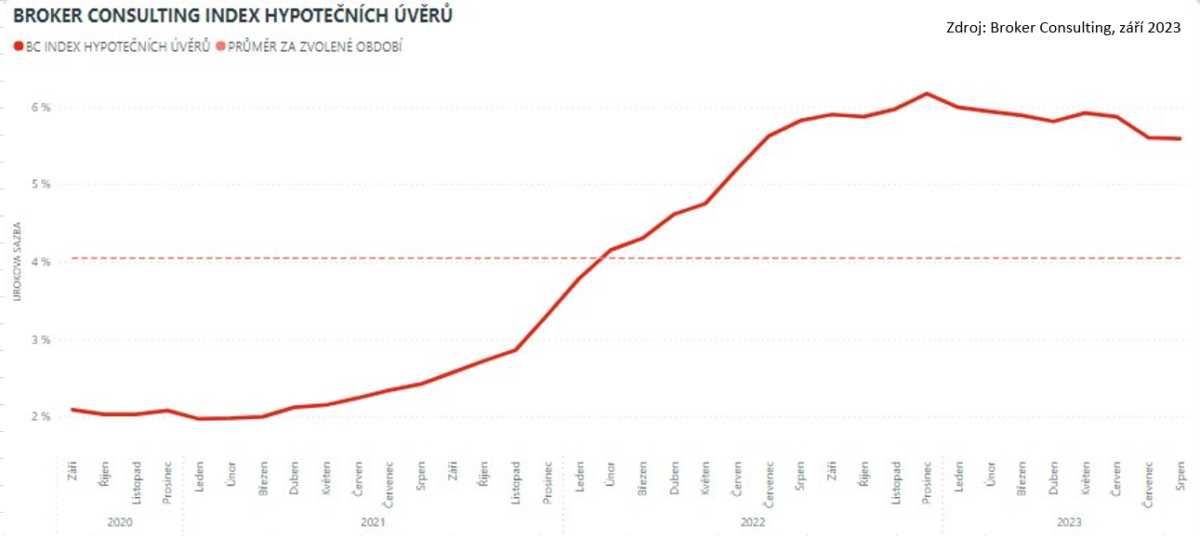

Srpnové výsledky Broker Consulting Indexu hypotečních úvěrů pokračovaly s hodnotou 5,59 procenta ve stagnaci úrokových sazeb. Po mírném poklesu v červenci se situace příliš nemění, meziměsíčně došlo k poklesu o pouhý jeden bazický bod. Za stabilizací stojí konzistentní politika České národní banky a dlouhodobé nastavení základních sazeb na sedmi procentech. Ty byly naposledy změněny před více než rokem.

V srpnu se monitorované hodnoty Broker Consulting Indexu vrátily u hypotečních úvěrů na úroveň loňského léta. Zároveň naznačily stagnaci sazeb pod hranicí šesti procent, se kterou analytici počítají i v nejbližších měsících. „Situace u hypoték je stabilní a počítáme, že bude i do konce roku,“ říká Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů ze společnosti Broker Consulting. Po červencovém mírném poklesu skončil index za srpen na 5,59 procenta, což je o pouhou setinu procentního bodu méně než při minulém měření. Ačkoli není stále stoprocentní, že už sazby dosáhly vrcholu, experti s dalším růstem spíše nepočítají. Vyhlížený pokles se podle nich dostaví nakonec až v příštím roce, a to pravděpodobně ruku v ruce s větším poklesem inflace.

O tom, že v září bude situace obdobná, hovoří předstihový ukazatel Broker Consulting Indexu hypotečních úvěrů. Ten pro devátý měsíc v roce predikuje hodnotu 5,95 procenta pro pětiletou fixaci u nových hypotečních úvěrů. Stagnaci a stabilizaci na hypotečním trhu odpovídá i vývoj křivky na grafu.

Momentálně stojí hypotéka klienty více, než kolik bylo ještě donedávna běžné. I přesto, že je možné počáteční úroky po čase měnit, v rámci období fixace musí klient splácet tolik, kolik se zavázal. Odborníci proto aktuálně doporučují sjednávat si kratší dobu fixace a zaměřit se více na své příjmy a výdaje. Navzdory tomu už poptávka po hypotékách mírně roste a hovoří se o oživení zájmu v blízkém budoucnu.

Vzhledem k poměru hypotečních úvěrů na celkových výdajích v rodinných rozpočtech doporučují odborníci nepodceňovat pojištění a nečekané finanční potíže. Na ty by se měl každý raději připravit dopředu, a to prostřednictvím dostatečné rezervy, kterou může případně obratem použít. „I na klienty, kteří mají běžný příjem a vydělávají méně než je aktuální mzdový průměr, apelujeme, aby si pravidelným odkládáním menších částek budovali své krátkodobé i dlouhodobé rezervy. Bez nich jsou bohužel – obzvlášť v nečekaných životních situacích a při splácení hypotéky – sami proti sobě,“ dodává Michaela Pudilová.