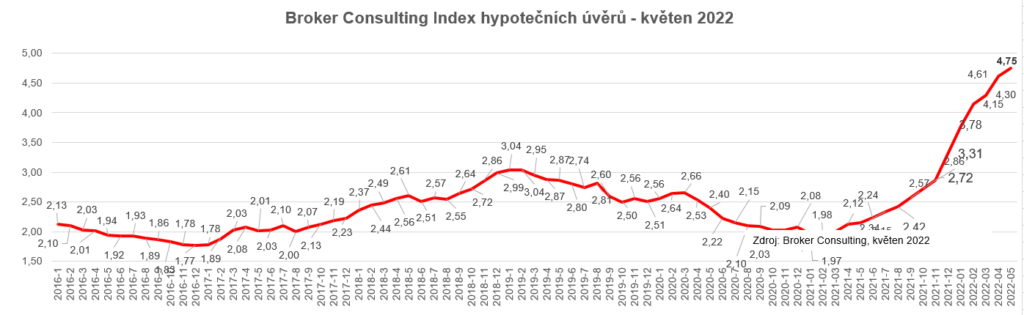

Průměrná sazba vystoupala na hodnotu 4,75 %

Průměrná úroková sazba hypoték se v květnu přiblížila k hranici 5 %. Dokládají to výsledky Broker Consulting Indexu hypotečních úvěrů, jehož hodnota meziměsíčně vzrostla o 0,14 procentního bodu na 4,75 %. Odborníci spojují prognózu budoucího vývoje s dalším zvyšováním sazeb. Navýšení úrokových sazeb slibuje taktéž končící guvernér ČNB. V důsledku přísnějších podmínek a růstu sazby klesá celková poptávka po hypotékách.

S růstem cen nemovitostí pokračuje nadále trend růstu sazeb u hypotečních úvěrů. „Česká národní banka v čele s končícím guvernérem navíc slibuje na dalším zasedání navýšení úrokových sazeb o tři čtvrtě procentního bodu či více. Následně je třeba počítat také s navýšením úroků u bankovních společností“, říká Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů ze společnosti Broker Consulting. Negativní prognóza na trhu hypoték bude podle ní trvat nadále, pokles úrokových sazeb se dá očekávat nejdříve počátkem příštího roku.

„Přestože Česká národní banka změnila v dubnu podmínky pro poskytování úvěrů na bydlení klientům starším 36 let, hlavním důvodem klesajícího počtu poskytnutých hypoték je právě úroková sazba“, dodává Pudilová. Přes menší dostupnost tohoto typu úvěru na bydlení, existuje u tuzemské veřejnosti stále silná touha po vlastní nemovitosti, jíž dokládají výsledky aktuálních průzkumů. V případě, že se klient rozhodne požádat o hypoteční úvěr, musí ovšem nutně počítat se zajištěním kupované nemovitosti a prokázáním minimálních 20 % vlastních zdrojů. K hypotékám se váže také fixace úrokové sazby, která se pohybuje nejčastěji od jednoho do deseti let. V případě refixace odborníci aktuálně radí zvolit raději nižší dobu fixace, a to kvůli aktuální výši úrokových sazeb. Racionální volbou je fixace na tři toky, nejvíce žádáno je ale o pětileté období pevného stanovení úroku u hypotečního úvěru. Velkou výhodou hypoték je platba řádného úroku i jistiny od počátku splácení úvěru.

S přibývajícími limity na hypotečním trhu, se zvyšuje možnost pro sjednání jiných typů úvěrů na bydlení, například úvěr ze stavebního spoření. O ten však může klient žádat až po splnění stanovených podmínek, zejména naspoření sjednané výše a délka trvání spoření. Před splněním lze financování bydlení řešit tzv. překlenovacím úvěrem, jehož největší výhodou je rychlé načerpání finančních prostředků, ty lze poskytnout ihned po uzavření smlouvy o stavebním spoření, a to bez nutnosti naspoření. Nevýhodou pro některé klienty může být u tohoto typu úvěru skutečnost, že při splácení překlenovacího úvěru je většinou splácen pouze úrok nikoli jistina, plus má klient zároveň povinnost dospořovat do cílové částky. Po překlopení na řádný úvěr ze stavebního spoření, tzn. po splnění výše uvedených podmínek, je splácení stejné jako u hypotéky. Hlavním lákadlem můžou být také úrokové sazby, jejichž nabídka je v době rostoucích úroků s hypotékami téměř srovnatelná. Odborníci z oblasti realit doporučují tento typ financování mimo jiné při nákupu družstevního bydlení, u tohoto typu úvěru nemusí být zajištění nemovitostí.